Adózás 2018.: egy adócsomag, sok változás (2.)

Szerző: Sinka Júlia

Végzettség: Közgazdász, mérlegképes könyvelő, adótanácsadó, okleveles adószakértő (nemzetközi adózás és áfa)

Szakterület: Kis- és középvállalkozások számviteli és adózási kérdései

Adózás 2018.: egy adócsomag, sok változás (2.)

Ha van az adózásnak minden év végén terítékre kerülő, örökzöld témája, az már fél évtizede, a “kata vagy eva esetleg tao?” választásának kérdése. Ehhez, a 2018. évben is aktuális döntéshez adunk támpontokat az alábbiakban.

Mi minden változott…

A jelenleg elfogadott módosítások alapján elsősorban a kisadózó vállalkozások tételes adója (kata) részletszabályai változnak jövőre. E változások elsősorban az eddigi szabályok értelmezését segítő pontosítások, illetve adminisztratív jellegű módosítások.

E körbe tartozik az a pontosító rendelkezés is, amely szerint a katás vállalkozó bevételi nyilatkozata a jogkövetkezmények szempontjából bevallásnak minősül.

A kisadózó vállalkozások tételes adója szerinti adóalanyiság megszűnik az adóalanyiság megszűnéséről rendelkező határozat véglegessé válása hónapjának utolsó napjával, ha a kisadózó vállalkozás állami adó- és vámhatóságnál nyilvántartott, végrehajtható, nettó módon számított adótartozása a naptári év utolsó napján meghaladja a 100 ezer forintot: ez a szabály továbbra is érvényes.

A változás az ebben, hogy az átmenetileg fizetési gondokkal küzdő katásoknak jó hír, hogy a 2017. július 19-től hatályos jogszabály-módosításnak köszönhetően, az év végén fennálló adótartozás miatt még nem feltétlenül szűnik meg az adóalanyiságuk!

Az állami adóhatóság ugyanis visszavonja az adóalanyiság megszűnéséről rendelkező határozatát, ha a kisadózó vállalkozás az adótartozását az adóalanyiság megszűnéséről rendelkező határozat véglegessé válásáig megfizeti és a tartozás megfizetését igazolja.

Szigorúbb szabályok érvényesek 2017. június 20-tól a kata-alanyiság ismételt választására, ezentúl nem lehet csak úgy ki- és belépkedni ebbe az adónembe!

Ha a vállalkozás megszüntette kata alanyiságát, akkor nem választhatja azt a megszüntetés évére és az azt követő 12 hónapra. Így például, ha a vállalkozó 2017 augusztusával kilépett a kata hatálya alól, akkor – az eddigiektől eltérően -, nem dönthet úgy, hogy mondjuk 2017.októbertől újra katás lesz. Legközelebb 2018. év decemberében jelentheti be újra, hogy kata adózási formát szeretne választani, így következő év január elsejétől lehet ismét katás.

A kata népszerűségét tovább növeli az a változás is, hogy 2018. január 1-től – a társas- és egyéni vállalkozókra egyébként a Tbj. szerint eddig is érvényes szabályt követve - nem minősül főállású katásnak a közép- és felsőfokú intézmény nappali tagozatán tanuló, és ez a külföldön tanulmányaikat folytatókra is érvényes. Ennek köszönhetően a fizetendő havi tételes adó nem 50 ezer, hanem csak 25 ezer forint lesz esetükben.

Fentiek a nevelőszülői foglalkoztatási jogviszonyban állókra is vonatkoznak, azaz ők sem minősülnek főállású vállalkozóknak ezentúl.

A közterhek kapcsán fontos - 2018-tól hatályos - változás az, hogy nem alkalmazható a közterhek ekho szerinti megfizetése azon ekhos tevékenységi körök esetében, amelyek a katás egyéni vállalkozó tevékenységi körében is szerepelnek. Így például, ha egy díszlettervező katás egyéni vállalkozó, és vállalkozóként bejelentett tevékenysége közt a díszlettervezés szerepel, úgy az ebből a tevékenységből vállalkozásán kívül, magánszemélyként szerzett bevételére az ekhót nem választhatja. Választhatja viszont – például – a műfordítói tevékenységre, ha az az egyéni vállalkozói tevékenységi körében nem szerepel.

Lényeges, hogy a kata adómértéke a főállású kisadózó után továbbra is 50.000 forint, a nem főállású kisadózó utáni 25.000 forint marad, míg a kisvállalati adó (kiva) 14 százalékos kulcsa a korábban elfogadott módosítások értelmében 2018-tól 13 százalékra csökken.

A társasági adózásnak búcsút intőknek fontos, hogy az osztalék utáni adót kiváltó adó alapjának számítása is változik!

A közkereseti társaság, a betéti társaság és az egyéni cég esetében az osztalék utáni adót kiváltó adó alapját csökkentő tétel a mérlegben kimutatott, a társasági adóalanyiság időszakában keletkezett eredménytartaléka terhére felvett osztalékelőleg követelés könyv szerinti értéke, feltéve, hogy az előleget a beszámoló elfogadásakor osztalékként jóváhagyták.

(Ebből az is következik, hogy figyelni kell itt is a „papírmunkára”, a beszámoló elfogadásakor készült jegyzőkönyv szövegére!)

Az osztalék utáni adót kiváltó adó megfizetéséhez kötött határidők is változtak, 2017. június 20-tól: három egyenlő részletben, az üzleti évre vonatkozó bevallás benyújtására előírt határidőig és az üzleti évet követő két adóévre - de legkésőbb a kisadózó vállalkozások tételes adója szerinti adóalanyisága megszűnése adóévére - vonatkozó bevallás benyújtásával egyidejűleg fizeti meg az adózó.

Az eva választására jogosító bevételi értékhatár és az adó mértéke nem változott.

Kata, eva vagy tao? Mit válasszak? Számolni kell!

Ha egy vállalkozás nem jól választ a lehetséges adózási formák között, az jó esetben is több százezer forintnyi feleslegesen kifizetett adóval csapolja meg a bankszámláját, de előfordulhat hétszámjegyű veszteség is emiatt.

A könyvelők, adótanácsadók ezért is mondogatják, hogy az egyes adózási módok közötti választást gondos számolásnak kell megelőznie.

A laikus cégtulajdonos joggal mondhatja, kérdezheti:„Jó, jó, de mit, miből és hogyan kell kiszámolni?”

A válasz erre az, hogy a cég előző éveinek adatai és az azokból levonható következtetések, előrejelzések adhatnak támpontokat a döntéshez. Egyebekben – feltételezve például adott költség és bevétel arányt - általános jelleggel is alkotható „szabály” arra, hogy mely adózási mód mellett fizetheti törvényesen a lehető legkevesebb adót a vállalkozó.

Az adózási mód megválasztása során annak is fontos szerepe van, hogy a cég áfa fizetésére kötelezett-e vagy sem (mondjuk alanyi adómentes vagy áfa-mentes tevékenységet folytat).

Első lépésben vizsgáljuk meg azon társaságok lehetőségeit, amelyek nem kötelezettek az áfa fizetésére!

Társasági adó kontra eva, kiva, kata – áfa nélkül

Ha a társasági adó hatálya alól „kacsingat” a cég más, lehetséges adózási formák felé, akkor az előbbi szabályairól természetesen vannak ismeretei, de előfordulhat, hogy a társaság első perctől fogva katás volt, esetleg leendő tulajdonosai még csak fontolgatják a társaság alapítását.

Ezért dióhéjban tekintsük át, mit kell tudni a társasági adózásról!

A társas vállalkozások esetében a társasági adózás az ún. főszabály. A „hallgatás beleegyezés” alapon, ha a cégtulajdonosok nem döntenek egyéb adózási mód mellett, és jelentik be azt az előírt határidőben az adóhatósághoz, akkor a vállalkozás a társasági adótörvény hatálya alá tartozik, és társasági adót fog fizetni.

Az adó alapja a bevételek és költségek – a törvény által előírt adóalapot növelő és csökkentő tételek figyelembevételével - számított különbözete, amelyet 9 százalékos társasági adó terhel.

Ha az így megmaradó, adózott eredményt a tulajdonosok szeretnék a saját bankszámlájukon látni, akkor azt osztalékként fizetheti ki részükre a cég: 15 százalék személyi jövedelemadó és 14 százalékos egészségügyi hozzájárulás mellett. Ez utóbbinak éves maximuma 450 ezer forint. Lényeges, hogy ebbe az értékhatárba beleszámít

-biztosítási jogviszonyban megfizetett (együttesen 7 százalék) természetbeni és pénzbeli egészségbiztosítási járulék

-egészségügyi szolgáltatási járulék

címén megfizetett összeg is.

Ha e járulékok összege meghaladja a 450 ezer forintot, úgy egyáltalán nem kell 14 százalékos egészségügyi hozzájárulást fizetni az osztalék után, de ha ennél kevesebb, akkor az összeghatár eléréséig meg kell fizetni azt.

A számok nyelvén ez azt is jelenti, hogy éves szinten – ezer forintra kerekítve - legalább 6 millió 429 ezer forint munkabér, tagi jövedelem (havi bruttó összegben ez 536 ezer forint) szükséges ahhoz, hogy a természetbeni és pénzbeli egészségbiztosítási járulék megfizetésével már ne merüljön fel az osztalék miatt további járulék. Persze ez a kis- és középvállalkozások járulékfizetési stratégiáját tekintve, általában csak elméletileg létező havi, éves jövedelem.

Továbbá, a társasági adózásban, ha a tulajdonos – például – 1 millió forint osztalékot szeretne felvenni, ahhoz 1.098.901 forint adózott eredményre van szükség. Az adó és az egészségügyi hozzájárulás levonásával legalább 710 ezer forintot kap kézhez. (Ha az 1 millió forintra eső 140 ezer forint egészségügyi hozzájárulás a fentiek szerint csökkenthető, akkor természetesen az osztalék nettója is magasabb összeg. )

Tipp: megfontolandó, hogy a tagok ne évente, hanem inkább kétévente, esetleg ritkábban vegyenek fel osztalékot- addig a pénz befektethető mondjuk értékpapírokba -, ha egyébként éves bontásban ennek összege jelentős lenne.

Egy példával megvilágítva ezt, tegyük fel, hogy egy társaság évente, átlagban, fejenként 3 millió forint osztalékot fizet ki tulajdonosainak. Ez minden évben 450 ezer forintig terjedő egészségügyi hozzájárulást jelent.

Ha a kifizetésre csak kétévente, vagy háromévente kerül sor, akkor ez személyenkénti 6, illetve 9 millió forint esetében is csak legfeljebb 450 ezer forint járulékkal kell számolni. A személyi jövedelemadó pedig egykulcsos, így ez a módszer nem növeli az adóterheket.

Amennyiben a 450 ezer forint egészét kell megfizetni – például személyes közreműködésre nem kötelezett, máshol nem biztosított (nyugdíjas) tulajdonos esetében-, úgy kétévenkénti osztalékfizetés mellett ez 7,50 százalék, míg háromévente esedékes kifizetések esetében 10,0 százalék járulék megspórolását jelenti.

Fentiek fényében vegyük górcső alá az evát!

Nagyon fontos, hogy a törvény itt meghatároz egy – a társaság lezárt üzleti éveihez és tagságához kapcsolódó – belépési korlátot. Ez azt jelenti, hogy az újonnan alapított, tevékenységét kezdő cég nem választhatja az evát, mert erre csak akkor lesz lehetősége a törvény szerint, ha már legalább 2 üzleti évet tudhat maga mögött, és ez alatt az idő alatt – az öröklést kivéve - új tag nem szerzett (új tagok nem szereztek összesen) 50 százalékot meghaladó szavazati jogot biztosító részesedést a társaságban. Így egy 2017-ben alapított cég legkorábban 2019-ben léphet be az eva hatálya alá.

További feltétel, hogy a vállalkozás kiszámlázható áfá-t is tartalmazó árbevétele legfeljebb 30 millió forint lehet, amely nem időarányos, azaz, ha a társaság év közben megszünteti a működését, akkor is a maximumot számlázhatja ki, az eva szabályai szerint adózva.

Az egyszerűsített vállalkozói adó alanyai az áfát tekintve különleges helyzetben vannak: nem tartoznak az Áfa törvény hatálya alá - néhány speciális esettől eltekintve, amikor mégis e törvény előírásai szerint kell eljárniuk -, de a kimenő számlákon fel kell számítaniuk az adott tevékenységre vonatkozó áfát.

Emiatt azonban nem lesz a társaság áfa fizetésre kötelezett, és áfa bevallást sem kell adnia.

Az eva bevétel-alapú adózási forma, a működéssel kapcsolatosan esetleg felmerülő költségek nem csökkentik a fizetendő adó mértékét. A 37 százalékos mértékű eva megfizetésével a cég mentesül az általános forgalmi adó (27 százalék), a társasági adó (9 százalék), az osztalék után fizetendő személyi jövedelemadó (15 százalék) és az egészségügyi hozzájárulási járulék (14 százalék, éves felső határ 450 ezer forint) megfizetésétől.

Mivel az evával a vállalkozások számára leginkább húsba vágó áfa is megfizetett, így ezt az adózási formát az árbevételhez mérten kevés, vagy szinte semmi költséggel, levonható áfával alig-alig számoló vállalkozások megmentőjének szokás tartani.

Kérdés tehát, hogy mi keresnivalója van egy alanyi adómentes, vagy áfa-mentes tevékenységet végző cégnek az eva hatálya alatt. Természetesen lesz erre válasz is, csak picit később.

Előtte azonban nézzük meg közelebbről a katát!

Itt a kiszámlázható bevételnek nincs felső határa, de időarányosan éves 12 millió forintig a főállású katás vállalkozó után havonta 50 ezer forint tételes adót fizet a cég, majd ezt a bevételi határértéket túllépve a 12 millió forint fölötti rész adója már 40 százalék (úgy, hogy a már említett havi 50 ezer forintos adót is meg kell fizetni).

Eljött az ideje annak, hogy számoljunk is egy kicsit!

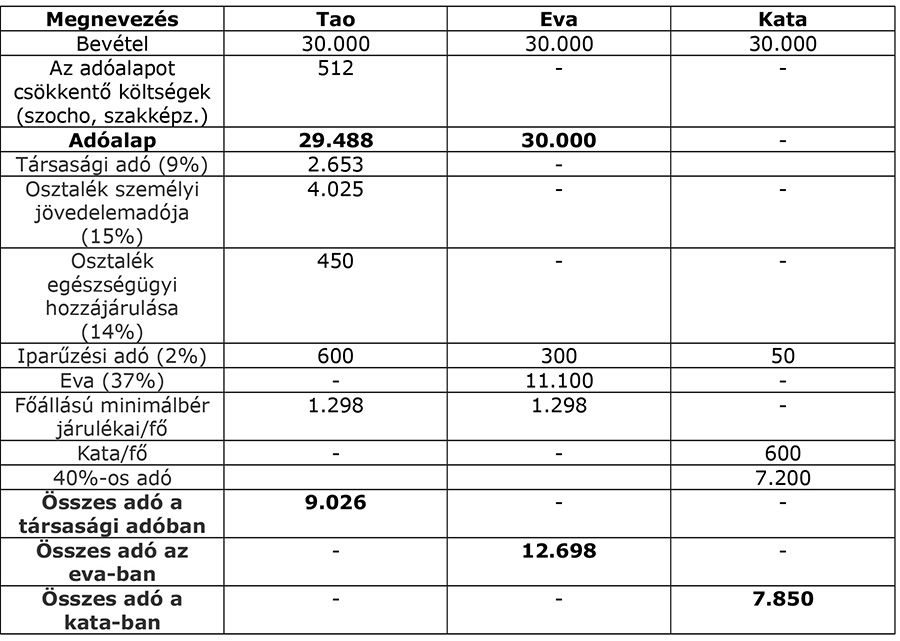

Ennek során nem térhetünk ki minden lehetséges helyzetre, költségszerkezetre, ágazati sajátosságra. Az alábbiakban szereplő adatok csak iránymutatásként szolgálnak, a vállalkozások saját terveik, könyvviteli információik alapján számolva választhatják ki a számukra leginkább megfelelő eljárást. Annak érdekében, hogy az adatok könnyen értelmezhetőek, összevethetőek legyenek, kell tennünk néhány egyszerűsítő kikötést:

- a cég éves bevétele 30 millió forint, és

- a tevékenysége mentes az áfa alól,

- az elszámolható költségeit egy főállású tag járulékai (garantált bérminimum alapján, kötelező) teszik ki, egyébként elhanyagolhatóak,

- az osztalék-kifizetést terhelő 14 százalékos eho összegét a főállású tag egészségbiztosítási járulékának figyelembevételével számoltuk,

- a társaságnak csak egy telephelye (székhelye) van, katásként és evásként az iparűzési adó megállapításának speciális formáját (2,5 millió forint, illetve az eva-alap fele az adóalap) választotta,

- társasági adózás esetén az adózott eredményt, teljes egészében a tagok osztalékaként fizeti ki,

- csak azokkal az adókkal foglalkozunk, amelyek a választott adózási mód függvényében ugyancsak változó terhet jelentenek,

- az adatok ezer forintban szerepelnek a táblázatban.

Amint látjuk, ha a társaság tevékenysége áfa mentes, az évi 30 millió forint bevétel mellett az eva választása több, mint 3,6 millióval több adó kifizetésével jár a társasági adózáshoz képest.

A kata előnye jelentős a társasági adózáshoz és az evához mérten, viszont a katával „szerzett” ellátási alap (táppénz, stb.) lényegesen kevesebb, mint a Tbj. tv. hatálya alatt. A kata esetében ez 90.000,-Ft havonta, míg 2018-ban a minimálbér 138.000,-Ft, a garantált bérminimum 180.500,-Ft lesz.

Létezik vajon olyan nagyságrendű árbevétel, ahol az eva javára fordul a kocka?

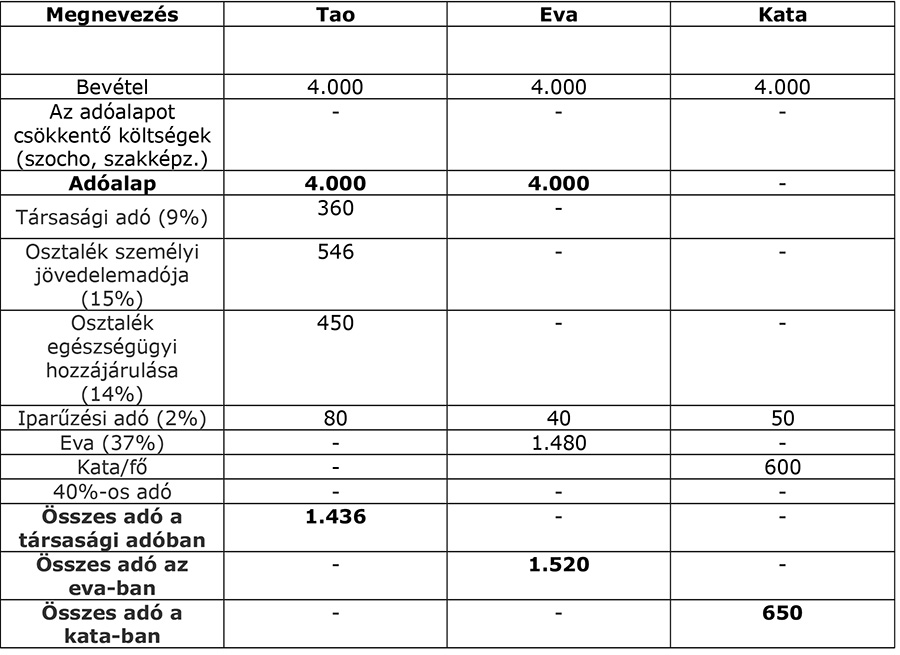

Végezzük el a számításokat lényegesen alacsonyabb bevételre, és azzal a feltétellel, hogy a társaságnak nincs olyan tagja, aki után a járulékfizetés kötelező minimuma felmerülne!

A számításokat elvégezhetjük akár 1-2-3 millió, de akár 15-16 millió forint bevételre is, a végeredmény az – a társasági adó mértékének csökkenése miatt-, hogy az eva egyik esetben sem jó választás, a rangsorban a társasági adó megelőzi, és az abszolút győztes a kata.

A lényeg az, hogy ha a társaság olyan tevékenységet végez, amely az áfa törvény szerint mentes az adó alól, vagy alanyi mentességet választott, akkor sem érdemes bejelentkeznie az eva törvény hatálya alá, ha kizárólag költség nélküli (szellemi) tevékenységet végez.

Az árbevételhez mérten csekély kiadás mellett, az osztalékot kifizető, de áfa fizetésére nem kötelezett cégeknek az eva választására jogosító bevételi értékhatárig a kata a kedvező megoldás, még akkor is, ha a 40 százalékos adó is belép a képbe. 32 millió forint árbevétel felett a kata előnye elvész a társasági adózással szemben.

Ha a társaság áfa fizetésére kötelezett, akkor az befolyásolja a számára előnyös adózási mód választását is. A folytatásban erről lesz szó.

Legfrissebb

- 2025. augusztus 04. 300e Ft is lehet a büntetés, a rossz helyre utalt közteher miatt – figyelmeztet a NAV és a NÉBIH

- 2025. július 19. A simlis és a szende – tanulságok „laza” ügyvezetőknek

- 2025. július 19. Kedvező változások a mérlegképes könyvelő képzésünkön!

- 2025. július 06. Július 1-től ötven százalékkal nőtt a családi adókedvezmény

- 2025. június 26. Júliustól változnak az egyszerűsített foglalkoztatás szabályai